H

热点新闻C

联系我们板式家具指的是那些全部经表面装饰的人造板材加五金件连接而成的家具。比如套房家具、衣柜、橱柜、办公家具、酒店家具等。而制造这些家具需要用到的木工机械叫做板式家具机械。

板式家具机械的空间究竟有多大呢?据统计,目前全球板式家具机械市场规模约300亿左右,其中仅是中国市场就占到了100亿。

板式家具机械制造业下游主要为家具制造业,需求存在地产-家具-设备的传导路径。因此,驱动板式家具制造设备的行业增长逻辑主要受到地产竣工影响。

理由是,消费者采购家具往往发生于竣工交房之后,而随着房屋竣工,消费者开始购置家具,这时候家具企业库存会迅速下降,不得不通过扩产进行补库存,从而提升了在设备方面的资本开支,给板式家具制造设备商带来红利。

除此之外,板式家具设备还存在常规使用的寿命限制,平均一般为5年左右(中低端产品3-5年,高端产品5-8年)。每当寿命消耗完毕,就会被动式驱动家具厂商进行更新换代,最终形成对设备的需求。

从家具企业投资周期看,上一轮家具企业资本开支的高峰是2016-2017年,之后进入三年下行通道。

直到去年房屋竣工面积创出同比新高,带动期房进入了集中交付期,加上近年“精装修”政策快速缩短了从竣工到家具采购的期限,导致板式家具行业需求正在激增,间接推动了板式家具设备新一轮周期的开启。

与此同时,上一轮周期到现在相隔差不多5年时间,部分设备也到了换机更新的逻辑,集中换机潮即将开启。

基于此,我们得知国内的板式家具机械龙头已经提前乘行业景气东风和换机潮进入了经营爆发阶段,从2021年上半年以来持续开启了业绩暴涨模式。

公司2006年成立,一直深耕板式家具机械行业,主要提供多系列数控板式家具机械设备和成套自动化生产线解决方案。

上市以来公司通过相继收购Masterwood、亚冠精密、丹齿精工以及中设机器人,向产业链延伸,进军智能化装备领域,并实现对高端加工中心的布局。

目前,公司板式家具机械产品品类布局全面,能够生产包括封边机系列、锯切系列、数控钻系列、加工中心系列及自动化生产设备系列等系列产品。

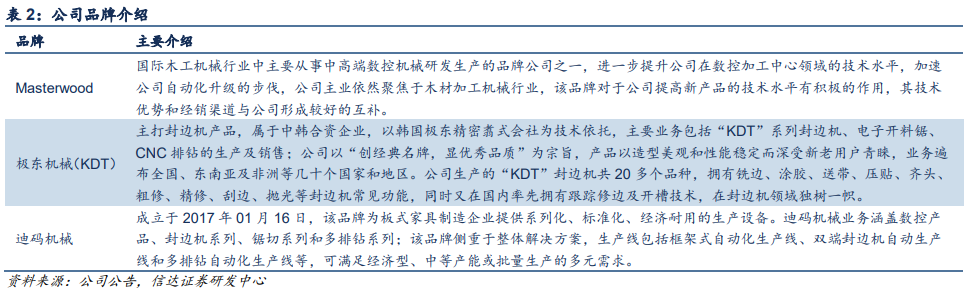

公司将旗下所有板式家具设备产品划分成三大品牌,包括面向国内高端市场的极东机械、面向国内中端市场的迪码机械以及面向海外市场的意大利Masterwood。

2020年公司主要营业产品封边机、数控钻(含多排钻)、裁板锯和加工中心营收占比分别为40%、20%、14%、15%。

其中,封边机是公司拳头产品,竞争优势很突出,无论产品性能、可靠性以及市场口碑还是定价方面均高于其他国内竞争对手,基本做到可与国际巨头品牌产品媲美。与A股板式家具装备龙二南兴股份对比,2020年公司和南兴股份封边机收入分别是6.76亿、4.75亿,封边机收入是南兴股份的1.6倍。

公司拥有客户优势。最终用户主要是一些知名家具企业。如索菲亚、卡诺亚衣柜、百得胜整体衣柜、皮阿诺、尚品宅配、恒林股份、金牌橱柜、顶固集创、好莱客衣柜、全友家私、黎明家具、博洛尼整体家装等。

公司板式家具设备技术水平国内领先,过去几年曾参编过多项国家或行业标准制定,目前在板式家具设备领域拥有100余项专利授权和50多项计算机软件著作权。

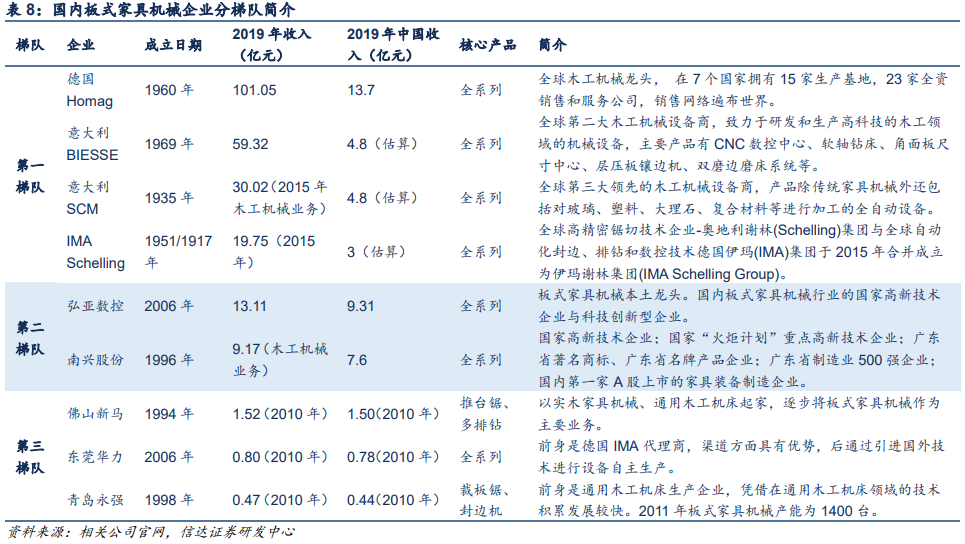

公司的板式家具机械拥有价格上的优势。从全球看,豪迈、比雅斯、SCM和IMA Schelling是全球板式家具机械行业的Top4。公司与行业龙头豪迈比较,虽然产品存在不小差距,但公司大部分产品的售价仅为豪迈产品的40%-50%,甚至最高端产品的售价也只有豪迈同等产品售价的60%-70%。

此外,公司还拥有本土市场规模优势。目前国内板式家具机械行业市场分散,企业规模较小且产品偏低端为主,仅有少数本土企业具备生产中高端产品的技术能力。公司与南兴股份是本土第一梯队厂商,两者合计市占率不超过15%,但仅是公司市场占有率就占到接近10%。

2016-2017年,国内地产竣工带来的家具商扩产补库存,公司受益于增量红利,收入迈入快速增长期。之后伴随着周期下行,公司经营增速同期紧跟下滑。

目前新一轮周期拐点已至,公司表现为先知先觉,在今年一季度以来业绩增速开始大大加快,上升通道打开。

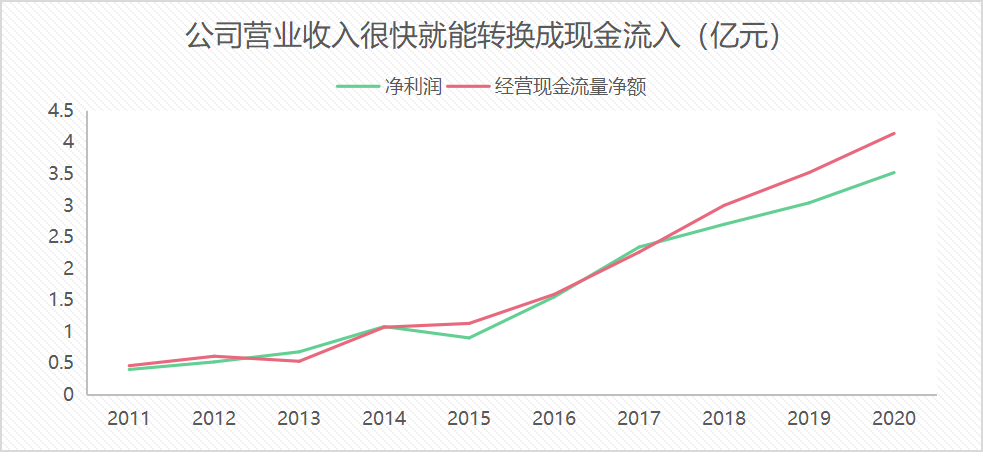

首先,公司业绩除2015年出现小幅下滑以外,其余时间都是维持正增长,经营十分稳健。即使在2018-2019年行业景气度尚未复苏之时,公司业绩仍能够穿越周期保持正增长。

整体看,2011-2019年,公司营业收入复合增速为26.49%,归母净利润复合增速为28.86%。

其次,公司具备很强的产品营销售卖优势,导致近几年产能利用率和产销率从始至终维持在100%水平。

公司2019开始建设新产能。从2019年半年报能够准确的看出,公司在建工程建设项目数量开始持续增加,包括数控机械产业化建设项目一期和二期基建项目、高端智能家具生产装备创新及产业化建设项目、高精密家具机械零部件自动化生产建设项目等。

2020年公司继续发行可转债,投入1.25亿增加板式家具设备零部件产能。项目达产后可实现年产高精度封边机机架和数控钻、裁板锯、加工中心以及输送设备等通用机架和外壳2.6万件及其他零部件产30万件。

公司比较重视研发投入,即使2018-2019年周期下行,公司依然坚持推出板式家具设备新产品。2017-2020年研发费用由0.12亿提升至0.66亿,占营收比例维持在3%-4%水平。公司研发持续高投入能不断巩固技术领先优势。

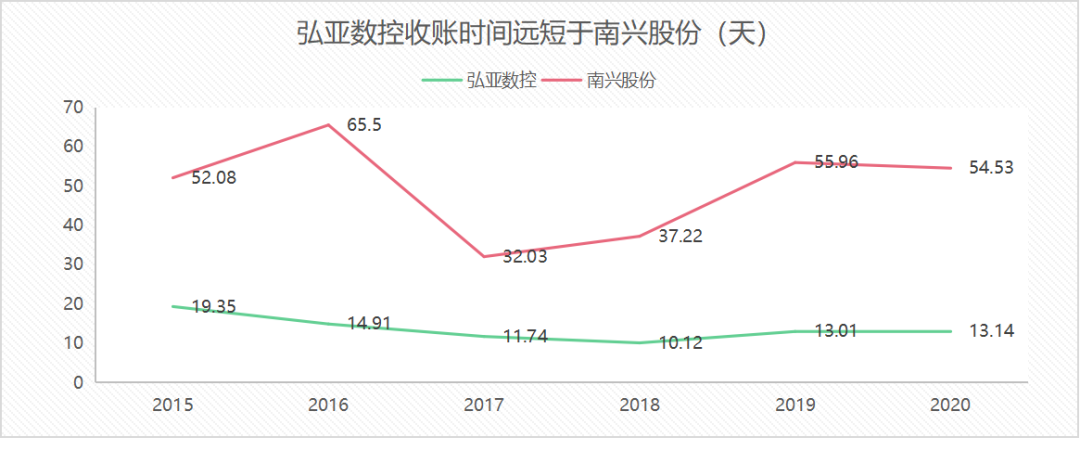

主要原因是由于公司封边机产品技术优势巨大,同时拥有强大定价能力,因此能对大多数经销商严格执行全款发货制度,导致应收账款和应收票据占比极低。

此外,虽然公司也存在部分应收账款,但周转天数从始至终维持在10-20天内,可做到极短时间内收回现金,营运效率极其高。

总的来说,公司作为国内板式家具设备龙头,经过近几年的内修外练,目前从产品研发到生产再到销售领域持续领跑与国内别的企业拉开差距,逐步比肩国外龙头。公司企业竞争力在不断提升。

因此,在新一轮周期之下公司跟以往不同的是,这次自身成长叠加周期复苏,业绩增速将会表现得更加出乎意料!

我们选取龙二南兴股份、缝制设备龙头杰克股份以及线性驱动设备龙头捷昌驱动作为可比公司做估值参考,目前南兴股份、杰克股份和捷昌驱动PE(ttm)分别为14.82倍、29.05倍、39.96倍,公司PE(ttm)为28.25倍,目前略高于可比公司平均值。

财经号声明:本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及别的问题,请联系本站。客服咨询电线

您还需要支付0元我已阅读《增值服务协议》确认打赏1鲜花=0.1块钱=1金币打赏无悔,概不退款